作者:Ryan Y Yi

编译:深潮TechFlow

我曾在加密行业深耕多年——先后供职于早期基金 CoinFund ,以及 Coinbase ,帮助其扩展风险投资战略。本文所有分析基于公开数据,包括Circle的S-1文件(2025年4月)和Coinbase的公开财务文件。没有任何内部信息,仅是任何人都能进行的分析,只不过大多数人并未这样做。

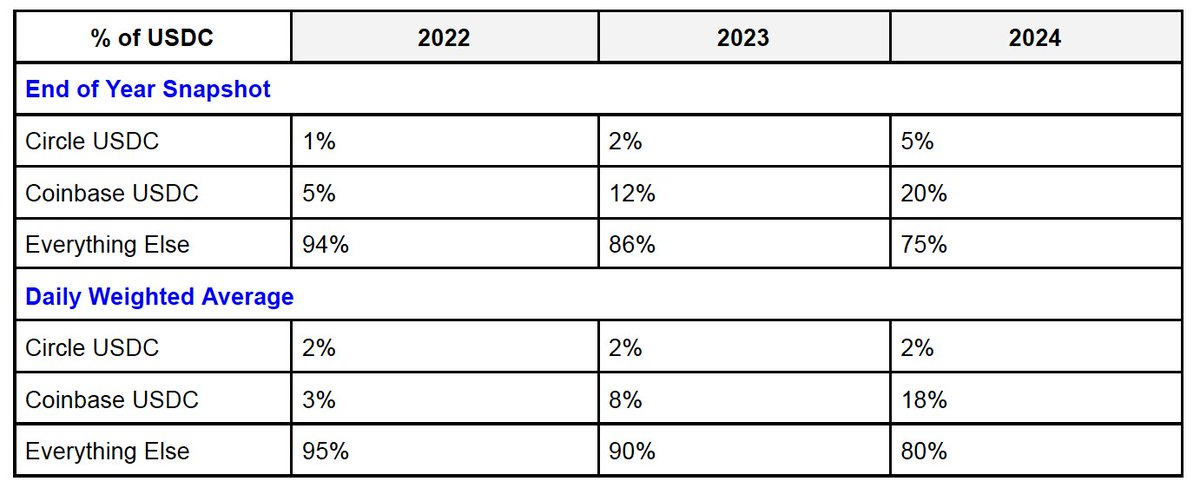

USDC总供应量可以分为三部分:Coinbase的USDC、Circle的USDC以及其他平台的USDC。根据 Circle’s S-1 文件定义,“平台USDC”指“在某方托管产品或管理钱包服务中持有的稳定币比例”。具体来说:

Coinbase:包括 Coinbase Prime 和交易所持有的 USDC 。

Circle:包括 Circle Mint 持有的 USDC 。

其他平台:如 Uniswap、Morpho、Phantom 等去中心化平台持有的 USDC。

Coinbase 在 USDC 总供应量中的占比正在快速增长,2025 年第一季度已达到约23%。相比之下,Circle 的占比保持稳定。这种趋势反映了Coinbase 在消费者、开发者和机构市场中的更强影响力。

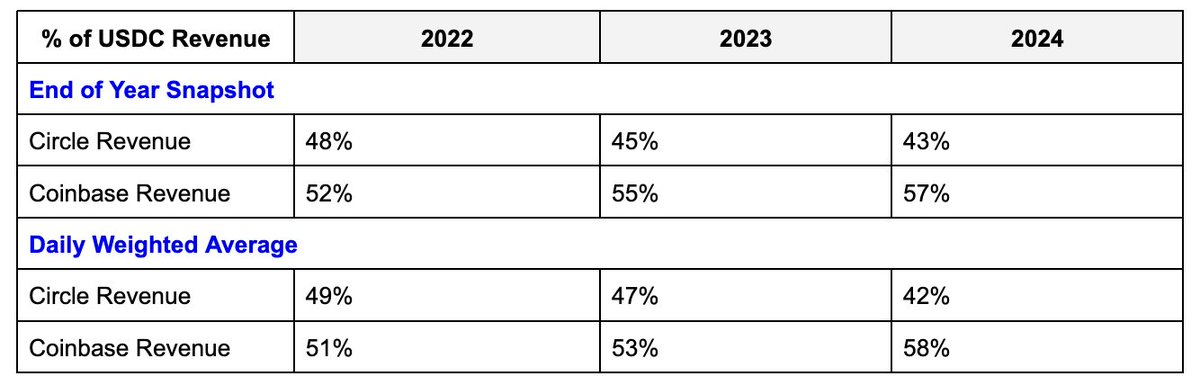

对于平台上的 USDC , Circle和 Coinbase 各自保留 100% 的储备收入。而对于平台外的 USDC(即“其他平台”部分),两者则按 50/50 分成。

但这里有个关键点:Circle 从平台外的 USDC 池中获益更多。尽管 Coinbase 平台上的 USDC 数量是 Circle 的 4 倍,其收入优势却仅为 Circle 的1.3倍左右。

一些基于“其他部分” 50-50分成的粗略计算得出的收入分成结果如下:

Circle 的动机很明确:推动 USDC 的总流通量增长,即便这些 USDC 并非存储在自己的平台上。对Circle而言,理想的场景是 USDC 成为美元稳定币的首选,这一结果本身就足够具有防御性和竞争力。

作为 USDC 的底层协议提供者,Circle 在以下方面占据优势:

在19条以上的区块链上发布和维护 USDC 智能合约。

控制跨链传输协议(CCTP)的原生桥接以及铸造/销毁流程。

尽管平台内的 USDC 盈利能力更高,但其增长并不显著。而在高风险的商务拓展中,Circle 的规模往往不及 Coinbase 。但如果 USDC 最终成为 No.1 的美元稳定币,Circle 依然会成为赢家。这是一场针对总市场规模(TAM)的博弈,而非利润率的竞争。

USDC 的潜在市场规模可能会大到让这些细节不再重要—— Circle 的大部分收入增长预计将来自“其他平台”部分(这并非糟糕的结果)。这种动机与 Circle 的能力相吻合,因为 Circle 掌控着 USDC 的治理、基础设施及技术路线图。

USDC是Coinbase的第二大收入来源,占2025年第一季度收入的约15%,超过了质押收入。这也是Coinbase最稳定、最具扩展性的基础设施型收入来源之一。随着USDC在全球范围内的扩展,其潜在回报具有非对称性。

未来,USDC 将成为 Coinbase 的业务核心,并构筑其竞争壁垒。尽管 Coinbase 的主要收入来源仍然是中心化交易所(CEX)的交易量收入,并会随着市场增长而继续扩大,但 USDC 的收入模式更为稳定,将随着加密经济的整体发展而稳步增长。

USDC 将跻身美元稳定币的前三名,并成为向全球输出美元的技术驱动解决方案。金融科技和传统金融领域的领先者已经意识到这一点,这也是为什么它们纷纷采取行动。然而,USDC凭借其初期的市场优势和加密经济的支持,有能力在竞争中存活并实现增长。从基础设施和监管角度来看,完全掌控 USDC 是一个极具价值的故事。

Coinbase 是推动 USDC 增长的主要动力,但却受到结构性限制。USDC 现已成为 Coinbase 的第二大收入来源,仅次于交易收入,领先于质押收入。因此,Coinbase 的每一个产品决策都需要从收入和利润的角度进行权衡。核心问题是:Coinbase 虽然扩大了市场规模(TAM),但并未完全掌控收入。当市场规模扩大时,它需要与 Circle 共享收益——平台外收入仅分得50%。

讽刺的是,Coinbase 正在努力推动 USDC 生态增长——吸引用户、构建基础设施、提升交易速度——但却在收益上受到结构性限制。其消费者和开发者产品从一开始就被“削弱”了。

Coinbase 的自然反应是将市场规模转化为“Coinbase USDC”,即完全可盈利的部分——例如存储在托管产品中的余额,这样 Coinbase 可以获得 100% 的储备收入。这一策略已经奏效:过去两年里,Coinbase 平台上的 USDC 占比增长了4倍。然而,这一策略仅适用于托管型USDC,即交易所和Prime产品线。

问题出现在托管的灰色地带——增长发生在这里,但收入归属却变得模糊。

例如:

Coinbase Wallet:由于定义上是非托管型钱包,尽管其智能钱包改善了用户体验,甚至可能引入共享密钥模型,但仍可能无法满足S-1文件中“平台USDC”的定义。如果未来大多数用户以这种方式与链上产品互动,那么大量消费者持有的USDC将处于Coinbase和Circle之间的收入归属模糊地带。

Base(Coinbase的二层网络):其架构为非托管型,用户可以独立退出到Ethereum L1,Coinbase并不持有密钥。任何在Base上的USDC可能都不会被计入S-1定义的“Coinbase USDC”,即便Coinbase实际上是进入Base的主要入口。

核心结论:Coinbase 在消费者和开发者产品上的增长推动了 USDC的使用,但却内置了一个“削弱系统”。除非 Coinbase 能够掌控 USDC 的协议层,否则它将始终面临收入归属的不确定性。唯一彻底的解决方案是直接收购Circle,并重新定义规则。

100%收入归属

收购 Circle 后,Coinbase 将不再受限于托管与非托管的法律定义争议。它可以直接主张对 USDC 产生的所有利息收入拥有完全归属权——无论 USDC 存储在何处,都能获得约600亿美元 USDC 储备金的全部利息收入。托管定义的争论将不复存在,Coinbase 将彻底掌控所有 USDC 的利息收益。

协议控制权

USDC 的智能合约、多链集成以及跨链传输协议(CCTP)都将成为 Coinbase 的内部资产。这意味着 Coinbase 将完全掌控 USDC 的技术基础设施。

战略产品优势

收购后,Coinbase 可以在钱包、Base(二层网络)以及未来的链上用户体验中原生化地货币化 USDC,而无需与第三方协调。USDC 可以作为未来链上交互的抽象层,这种整合不需要第三方许可。

监管整合

作为加密政策领域的领导者,Coinbase 通过掌控 USDC 可以从顶层塑造稳定币的监管规则。掌握稳定币的核心技术和运营权将让 Coinbase 在监管谈判中具有更大的话语权。

增长潜力

当前 USDC 的市值约为600亿美元,但未来有望达到5000亿美元规模,对应每年约200亿美元的储备收入。这将使 USDC 成为 Coinbase 迈向“Mag7”级别(全球顶级科技公司收入水平)的核心驱动因素。

监管因素

美国正在推进稳定币的立法(GENIUS立法),这从宏观角度来看,对稳定币的顶线增长是利好消息,因为这将稳定币深度嵌入美国现有的金融体系。同时,稳定币将成为全球美元主导地位的代理工具。

然而,这也可能引发传统金融机构(TradFi)和金融科技公司(FinTech)进入市场,成为稳定币的发行方。

此外,相关监管或许会限制平台在收益或储蓄产品上的营销方式。收购 Circle 将赋予 Coinbase 调整方向和营销策略的灵活性,以应对不断变化的监管环境。

运营挑战

USDC 最初是以联合体模式设计的,这种模式可能是基于当时的法律和监管考量。尽管在单一公司框架下应能克服这些障碍,但目前尚不清楚这些复杂机制的具体红线在哪里。解构现有的法律结构可能会带来边缘案例风险,但目前来看,这些风险并非不可克服。

市场结果永远无法准确预测,但我们可以参考一些已披露的数据:

Circle 正在寻求以50亿美元的估值进行首次公开募股(IPO)。

Ripple 的 IPO 估值目标为100亿美元。

Coinbase 当前的市值约为700亿美元。

USDC 目前占 Coinbase 收入的约15%,如果完全整合,这一比例有望超过30%。

个人解读:

基于上述数据,Circle 是 Coinbase 的一个自然收购目标,而 Coinbase 对此心知肚明。

Circle 希望通过IPO让市场对其进行估值(目标为50亿美元)。

Coinbase 则希望观察市场如何为Circle定价。

Coinbase 可能已经意识到以下几点:

出于前述原因,Coinbase 需要完全掌控 USDC 的全栈业务。

完全拥有 USDC 可以使其年收入构成从当前的15%提升至15%~30%之间。

从收入的1:1估值来看,USDC 的所有权可能被定价在100亿至200亿美元之间。

Circle 也可能很清楚这一点——他们知道,如果市场对他们的估值足够高,并且 USDC 持续增长,Coinbase 将更有动力直接收购 Circle ,以摆脱与第三方合作伙伴在业务、产品和治理上的各种繁琐问题,将其纳入 Coinbase 的体系。

Coinbase 应该并且很可能会收购 Circle。

尽管当前的合作模式运作良好,但从长远来看,平台、产品和治理上的冲突过于显著,无法忽视。市场将为 Circle 定价,但双方对彼此的价值已有清晰认知。