在传统金融体系中,美国国债始终是全球央行与主权基金的核心配置资产。然而这个格局正被加密货币领域打破——最新数据显示,美元稳定币发行机构 Tether(USDT)目前持有美国国债已超过德国,展现出美元稳定币对传统金融体系的深远影响。

一、美元稳定币正在吞噬传统金融地位

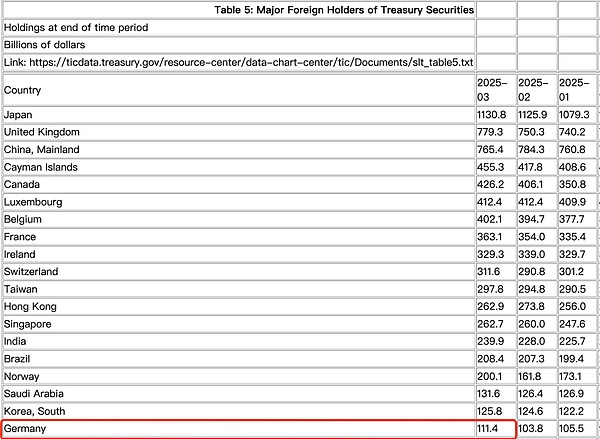

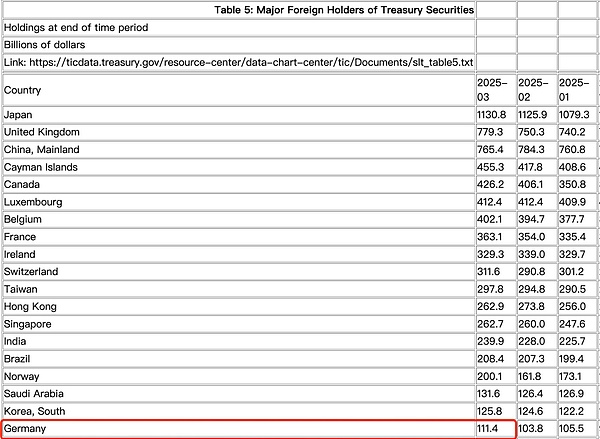

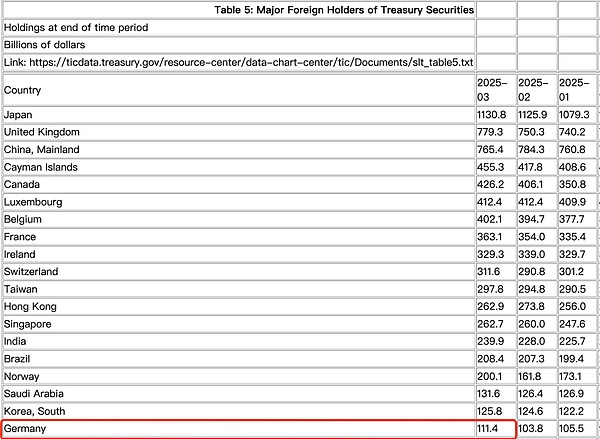

根据 Tether 发布的 2025 年第一季度报告,其持有的美国国债规模已突破 1200亿美元,这超越了最新披露的德国所持 1114 亿美元美债规模,Tether 目前成为全球第 19 大美债持有方。

作为欧洲最大经济体,德国在全球金融体系中的核心地位始终稳固,但这一传统认知正遭遇新型挑战 — Tether 作为市值超千亿的头部稳定币发行商,其底层资产配置策略已实质影响美债市场格局。为维持 USDT 与美元的的 1:1 刚性兑付承诺,该机构将 90% 以上储备配置于短期美债等流动资产,这种规模化操作不仅巩固了自身市场地位,客观上已成为支撑美债国际需求的重要力量。

值得思考的是,Tether 作为一个“去中心化世界”的稳定支柱,其储备体系深度绑定在美国债务体系上。这种结构既为其提供了信用背书,也暴露了其系统性风险:一旦美债市场出现重大波动,Tether 会不会成为“多米诺骨牌”的第一张?

二、监管框架加速成型:GENIUS法案重塑行业格局

面对稳定币的快速扩张,美国参议员 Bill Hagerty 在2025 年 2 月提出的 GENIUS法案已进入立法快车道。在2025 年 5 月 20 日,该法案在参议院完成程序性投票,以 66:32 的表决结果通过。

这项具有里程碑意义的法案包含三大监管维度:

1. 市场准入与运营规范

实施分级牌照制度(100亿美元为联邦/州监管分界)

限定储备资产类型(仅限 现金、93天内短债、货币基金及回购协议)

禁止科技巨头自主发行稳定币

2. 风险防控体系

强制月度审计与信息披露

建立用户资金破产隔离机制

赋予 FinCEN(金融犯罪执法网络)对 DeFi 工具的新监管权限

3. 利益冲突规避

禁止现职高官参与稳定币项目

禁止生息稳定币

三、新的货币秩序正在酝酿

随着 GENIUS 法案的正式通过,美国官方对稳定币的战略定位已从“防范风险”转向“规范接纳”。稳定币不再是体系外的技术试验,而正在成为美元体系的一部分。

这一变化,正在重塑全球美元资产的持有结构。从日本、中国等主权国家,到开曼、卢森堡等离岸金融中心,再到 Tether、Circle 这样的全球化科技机构,美债的买家群体发生着深刻变化。稳定币发行机构通过美债支撑币值,客观上也成为“美元对外出口”的新通道。

可以说,一个“美元 2.0”系统正在成型。它既合规,又跨越边界;既去中心化,又依赖核心资产;表面上是分散的网络架构,实则在市场中形成了新的集中力量。这种由私人机构推动、受到政策容纳、以资产绑定为核心的新秩序,正成为下一轮全球金融体系的雏形。